Pajak adalah suatu kewajiban yang harus dibayarkan, baik bersifat pribadi maupun badan usaha kepada negara. Salah satu wajib pajak yang memberikan kontribusi besar dalam perpajakan adalah pajak UMKM. Bagi Anda yang mengelola bisnis UMKM, yuk cari tahu lebih lanjut tentang perpajakan tersebut.

Apa itu Pajak UMKM ?

Pajak usaha mikro kecil menengah (UMKM) adalah suatu kewajiban yang harus dibayarkan si wajib pajak yang mendirikan usahanya di tanah air kepada negara. Usaha tersebut juga harus terdaftar dalam Direktorat Jenderal Pajak Indonesia.

Sebetulnya, pajak usaha mikro kecil menengah merujuk pada Pajak Penghasilan Pasal 4 ayat (2), yang pelaksanaannya lebih lanjut diatur oleh Peraturan Pemerintah Nomor 23 Tahun 2018..

Berdasarkan ketentuan tersebut, pelaku UMKM dengan omzet khusus yang jumlahnya tidak melampaui Rp4.800.000.000,00 setiap tahun akan dikenai tarif pajak sebesar 0,5%.

Namun, sesuai dengan peraturan Undang-Undang Harmonisasi Perpajakan (UU HPP) tahun 2021, pelaku UMKM dengan omzet tahunan di bawah Rp500.000.000,00 tidak akan dikenai pajak penghasilan final UMKM.

Pajak tersebut dapat diperoleh ketika Anda mendaftarkan usaha ke Kantor Pelayanan Pajak (KPP). Setelah itu, Anda akan mendapatkan Surat Keterangan Terdaftar (SKT).

Nah, disitulah Anda dapat melihat pajak UMKM serta pajak penghasilan yang harus dibayarkan. Kemudian Anda akan mendapatkan Nomor Pokok Wajib Pajak (NPWP). Sementara itu, pajak penghasilan (Pph) dibagi menjadi 3 jenis yaitu:

- Pph pasal 4 ayat 2 mengenai Pph Final.

- Pph pasal 21 untuk badan usaha yang memiliki karyawan.

- Pph pasal 23 untuk badan usaha yang memiliki penjualan jasa.

Selain berdasarkan Pph pemilik usaha, pajak ini juga tergantung pada jenis UMKM yang Anda dirikan.

Baca Juga: 7 Model Pinjaman Modal Usaha untuk UMKM dan Keuntungannya

3 Kriteria UMKM

Menurut World Bank, berdasarkan jumlah karyawan, pendapatan, dan aset, UMKM dibagi menjadi 3 kategori, yaitu:

1. Usaha Mikro

Usaha ini memiliki jumlah karyawan kurang lebih 4 orang dengan penghasilan Rp300.000.000,00 per tahun, serta aset yang dimiliki mencapai Rp50.000.000,00.

Selain itu, usaha mikro umumnya didirikan oleh individu sebagai pemilik tunggal. Bentuk usaha ini cenderung sederhana dan memiliki skala kecil, serta pemiliknya secara langsung terlibat dalam kegiatan operasional sehari-hari.

2. Usaha Kecil

Selanjutnya, ada usaha kecil yang memiliki jumlah karyawan kurang lebih 5-19 orang dengan penghasilan Rp300.000.000,00-Rp2.500.000.000,00 per tahun, serta aset yang dimiliki mencapai Rp500.000.000,00. Usaha ini biasanya didirikan oleh perorangan atau kelompok.

3. Usaha Menengah

Pada umumnya, usaha menengah memiliki jumlah karyawan kurang lebih 20-100 orang dengan penghasilan Rp2.500.000.000,00-Rp50.000.000.000,00 per tahun, serta aset yang dimiliki mencapai Rp500.000.000,00-Rp50.000.000.000,00. Usaha ini biasanya didirikan oleh anak cabang perusahaan besar.

Bagi Anda yang tidak termasuk dalam golongan usaha diatas, maka usaha Anda masuk ke dalam usaha besar. Usaha ini memiliki jumlah karyawan, jumlah aset, dan jumlah omset yang lebih dari usaha mikro, kecil, dan menengah.

Usaha ini contohnya usaha yang dilakukan oleh perusahaan nasional maupun swasta asing yang mendirikan perusahaannya di tanah air, seperti McDonald, Pertamina, dan lain-lain.

Baca Juga: Accrued Expense: Pengertian, Jenis, dan Contoh

Bagaimana Cara Menghitung Pajak UMKM?

Berikut ini adalah beberapa langkah yang harus Anda lakukan untuk menghitung dan membayar pajak UMKM, yaitu:

- Pertama, Anda perlu menghitung total omzet yang diperoleh dari usaha.

- Selanjutnya, lihat Surat Ketetapan Pajak (SKT) yang dikeluarkan oleh Kantor Pelayanan Pajak (KPP). Pada SKT ini, Anda akan menemukan informasi mengenai pajak penghasilan (Pph) yang harus dibayarkan.

- Pajak UMKM yang harus Anda bayarkan dihitung berdasarkan omzet bulanan. Anda harus mengalikan omzet bulanan dengan 0,5% dari jumlah Pph yang tercantum dalam SKT.

- Setiap bulan, Anda diwajibkan untuk menyetor pajak UMKM tersebut. Setoran ini harus dilakukan setiap tanggal 15 setiap bulannya.

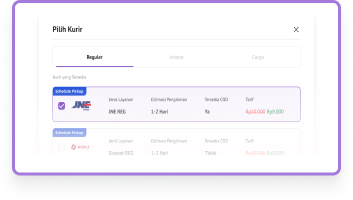

- Agar lebih praktis, Anda dapat menggunakan aplikasi pajak online yang tersedia, seperti aplikasi Mekari Klikpajak, M-Pajak atau Online Pajak. Dengan menggunakan aplikasi ini, Anda dapat menghitung pajak, membuat laporan, dan melakukan pembayaran pajak secara online sesuai kebutuhan.

Dengan menjalankan langkah-langkah di atas, Anda dapat menghitung dan membayar pajak UMKM sesuai dengan omzet dan Pph yang ditanggung.

Selain itu, jangan lupa untuk melakukan pembayaran pajak tepat waktu sesuai dengan tanggal yang ditentukan. Dengan demikian, Anda dapat meminimalisir masalah yang mungkin timbul akibat kelalaian pajak di kemudian hari.

Baca juga: Cara Buat dan Contoh Laporan Keuangan Sederhana, Cocok Terapkan Dalam Bisnis!

Contoh Perhitungan Pajak UMKM

Setelah Anda mengetahui kriteria dan cara menghitung pajak UMKM, selanjutnya simak contoh perhitungan pajak berikut ini.

Contoh 1

Ani memiliki suatu usaha yang tergolong usaha menengah dengan omzet penjualan bruto yaitu Rp15.000.000,0 per bulannya. Kemudian omzet penjualan tersebut dikalikan dengan 0,5 %. Namun, dalam setahun penghasilan yang diperoleh di bawah Rp500.000.000,00.

Perhitungan pajak berdasarkan situasi yang dialami Ani adalah sebagai berikut.

Pajak = 0,5% x Rp15.000.000,00

= Rp75.000,00 per bulan

Jadi, Ani harus membayar pajak ke kantor perpajakan sebesar Rp75.000,00 per bulannya.

Namun, karena Ani mendapatkan omzet dibawah Rp500.000.000,00 maka dia tidak perlu membayarkan pajak UMKM sebagaimana telah diatur dalam UU Nomor 7 Tahun 2021 tentang Pph Final UMKM.

Contoh 2

Bagaimana kalau omzet yang diterima per bulannya lebih dari Rp500.000.000,00? Maka, Anda dapat menghitungnya sesuai dengan contoh diatas. Untuk lebih jelasnya, Anda bisa menyimak contoh yang kedua di bawah ini.

Aisyah adalah pemilik toko hijab yang berhasil meraih omzet penjualan sebesar Rp550.000.000,00. Berapa jumlah pajak yang harus dibayarkan?

Pajak = 0,5% x Rp550.000.000,00

= Rp2.750.000,00 per bulan

Jadi, dengan penghasilan Rp550.000.000,00 Aisyah harus membayar pajak sebesar Rp2.750.000,00 per bulannya.

Tentunya, penghasilan bruto dapat berubah sewaktu-waktu, sehingga pajak yang harus dibayarkan per bulannya bisa berbeda-beda.

Perlu diingat, Anda harus menyetorkan pajak setiap tanggal 15 dengan mencantumkan kode akun pajak 411128 dan kode jenis setoran.

Sudah Tahu Apa itu Pajak UMKM Bukan?

Itulah pengertian, kriteria, dan cara menghitung pajak UMKM yang dapat Anda gunakan sebagai referensi saat mengelola usaha. Semoga bisa membuat Anda lebih mengetahui pentingnya membayar pajak usaha yang lebih tepat dan akurat. Dengan demikian, tidak ada alasan lagi bagi Anda untuk tidak membayar pajak.